Utviklingen på arbeidsmarkedet[1]NAVs arbeidsmarkedsprognoser er utarbeidet av prognosegruppen i Arbeids- og velferdsdirektoratet. Artikkelen er skrevet av Eugenia Vidal-Gil. Prognosen er basert på tilgjengelig informasjon fram til 1. april 2019.

Sammendrag

Arbeidsmarkedet har bedret seg siden begynnelsen av 2017. Etter hvert som det ble høyere vekst i fastlandsøkonomien tok også sysselsettingen seg opp, og ifølge arbeidskraftsundersøkelsen økte antall personer i arbeidsstyrken markert gjennom 2018. Antallet registrerte helt ledige og arbeidssøkere som deltar på tiltak har nå falt i over to år. Fortsatt er det på Vestlandet og blant personer med yrkesbakgrunn innen ingeniør- og ikt-fag at den registrerte arbeidsledigheten har falt mest det siste året.

Norge er nå inne i en moderat oppgangskonjunktur som vi forventer vil fortsette i år og neste år. Dette vil bidra til at sysselsettingen tar seg videre opp, men også til at antall personer i arbeidsstyrken fortsetter å øke framover. Vi venter derfor en svak nedgang i den registrerte ledigheten fram til 2020. Vi anslår at antallet helt ledige vil ligge på 63 000 i gjennomsnitt i år og på 62 000 neste år, som tilsvarer henholdsvis 2,3 og 2,2 prosent av arbeidsstyrken.

Oljeinvesteringene økte igjen i fjor etter fire år med nedgang. Vi venter en betydelig oppgang i oljeinvesteringene i år og at de holdes på omtrent samme nivå i 2020, noe som vil bidra til høyere aktivitet i fastlandsøkonomien. Høyere sysselsetting og økt kjøpekraft i husholdningene vil i tillegg bidra til noe høyere vekst i konsumet i år og neste år. Vi venter også at økt eksport av norske varer og tjenester vil løfte veksten i fastlandsøkonomien, men at dette bidraget blir mindre etter hvert som veksten internasjonalt avtar.

Boligprisene har tatt seg noe opp det siste året etter et fall i 2017. Nedgangen i boliginvesteringene stoppet opp i andre halvår i fjor, samtidig som det var en ny oppgang i antall igangsettingstillatelser. Vi venter vekst i boliginvesteringene framover, men klart lavere enn de seneste årene. Boliginvesteringene vil derfor i mindre grad bidra til veksten i norsk økonomi. Lavere vekst i offentlige utgifter og høyere renter vil også dempe veksten i norsk økonomi i år og neste år.

Utviklingen på arbeidsmarkedet

Flere sysselsatte

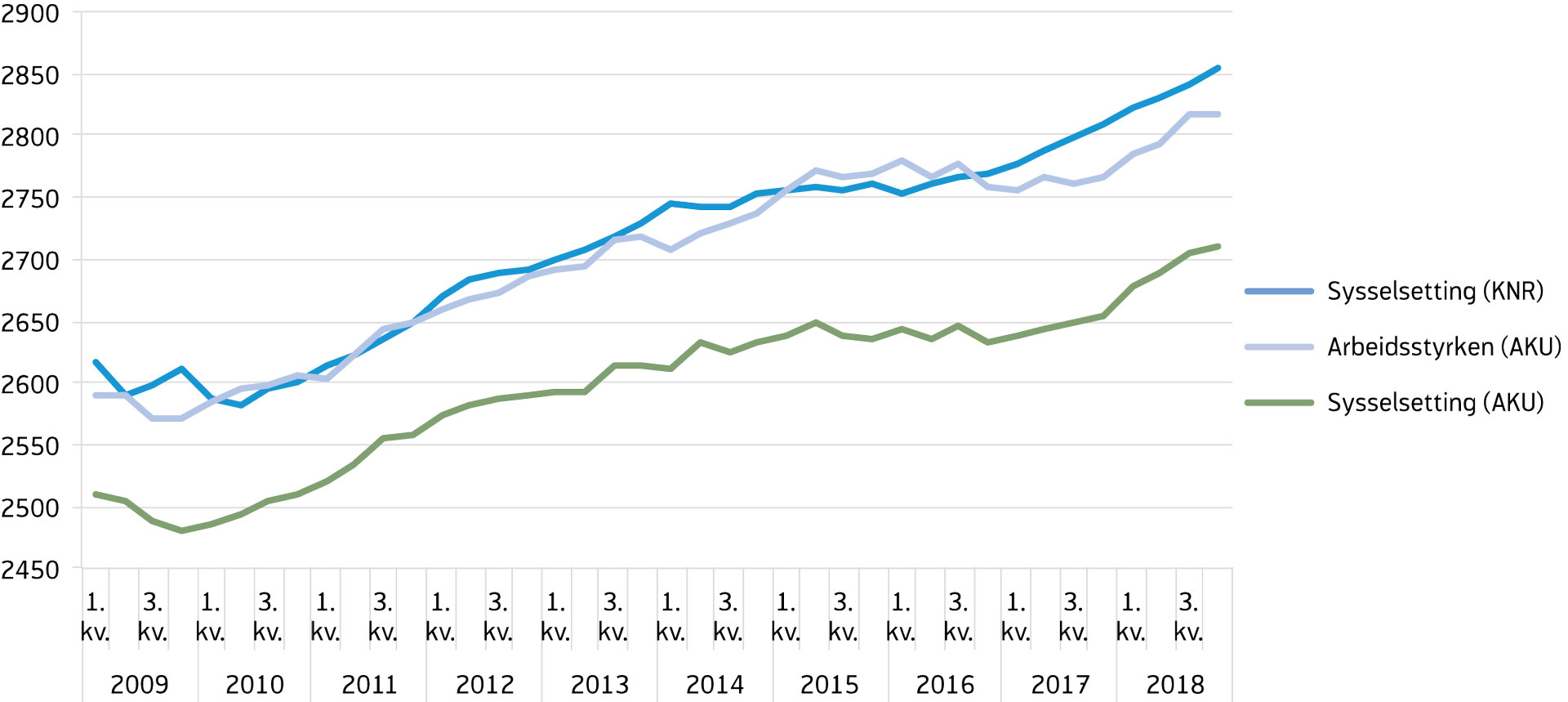

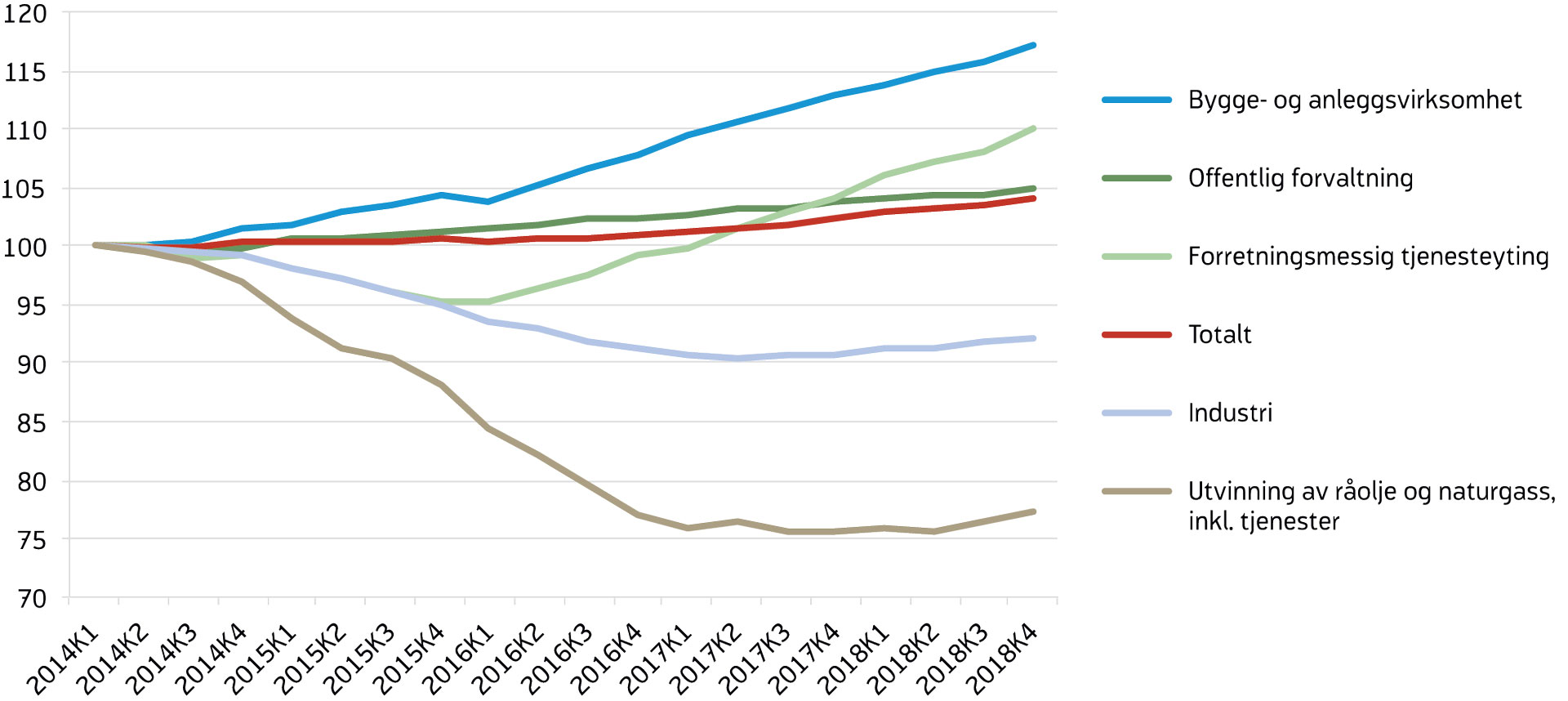

Etter svak vekst i 2015 og 2016 tok veksten i sysselsettingen seg opp i 2017. Ifølge sesongjusterte tall fra kvartalsvis nasjonalregnskap (KNR) har antall sysselsatte økt med cirka 10 000 personer i gjennomsnitt hvert kvartal siden første kvartal 2017 (figur 1). Til sammen har det blitt over 80 000 flere sysselsatte i løpet av de to siste årene. I fjor økte sysselsettingen i de aller fleste næringene, og sysselsettingsveksten var størst innen bygg og anlegg, offentlig forvaltning og forretningsmessig tjenesteyting (figur 2). Sysselsettingen innen bygg og anlegg økte gjennom hele den oljerelaterte nedgangskonjunkturen, noe som henger sammen med kraftig vekst i boliginvesteringene og høye samferdselsinvesteringer. Boliginvesteringene falt imidlertid fra tredje kvartal 2017 til andre kvartal i fjor, og sysselsettingen innen bygg og anlegg økte dermed noe saktere i fjor enn året før. Etter tre år med nedgang begynte sysselsettingen i industrien å øke i tredje kvartal 2017, og veksten fortsatte gjennom 2018. Det er særlig flere sysselsatte innen den oljerelaterte industrien som bidro til dette. I andre halvår i fjor var det i tillegg en oppgang i antall sysselsatte innen utvinning av olje og naturgass samt tilknyttede tjenester, der sysselsettingen også hadde falt i over tre år på rad.

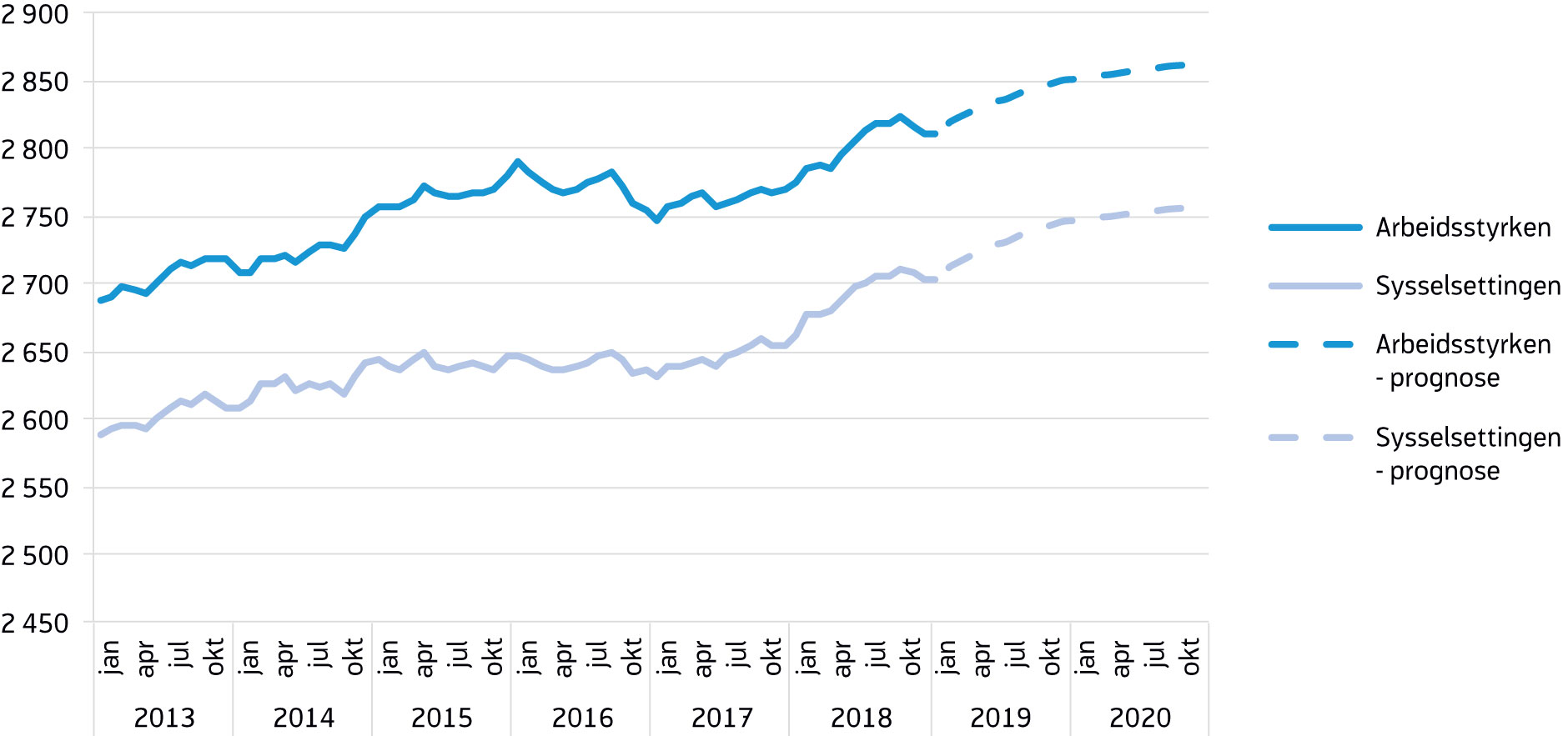

Figur 1. Sysselsettingen ifølge AKU og nasjonalregnskapet. Arbeidsstyrken ifølge AKU. Sesongjustert. 1 000 personer

Kilde: SSB

Figur 2. Sysselsettingen i utvalgte næringer ifølge kvartalsvis nasjonalregnskap. Sesongjustert. Indeksert: 1. kvartal 2014 =100

Kilde: SSB

Sysselsettingen målt med SSBs arbeidskraftsundersøkelse (AKU) har vist en svakere utvikling de siste årene enn tallene fra KNR[2] Sysselsettingen målt med AKU inkluderer kun personer registrert som bosatte i Norge, og er derfor lavere enn sysselsettingen slik den beregnes i kvartalsvis nasjonalregnskap. Sistnevnte inkluderer også sysselsatte på korttidsopphold, det vil si midlertidig sysselsatte som ikke er registrert bosatte, samt sysselsatte i utenriks sjøfart.. Ifølge AKU var sysselsettingen relativt stabil i både 2015 og 2016, økte svakt i 2017 og det var først i fjor at veksten i sysselsettingen tok seg betydelig opp (figur 1). Fra første til tredje kvartal 2018 økte antall sysselsatte målt med AKU klart raskere enn målt med KNR, mens veksten var noe lavere i fjerde kvartal. Veksten i sysselsettingen i fjor var også større enn veksten i befolkningen i yrkesaktiv alder, og dermed økte andelen av befolkningen mellom 15 og 74 år som er sysselsatt fra 66,7 prosent i fjerde kvartal 2017 til 67,6 prosent i fjerde kvartal 2018. Sysselsettingsandelen økte mest blant menn, og særlig blant de mellom 25 og 54 år ifølge AKU.

Flere i arbeidsstyrken

Arbeidsstyrken er summen av de sysselsatte og arbeidsledige i yrkesaktiv alder (15–74 år), og tilsvarer tilbudet av arbeidskraft. Ifølge sesongjusterte AKU-tall fortsatte antall personer i arbeidsstyrken å øke i løpet av 2015, mens det deretter vekslet mellom oppgang og nedgang fram til slutten av 2017. I fjor var det en betydelig økning i arbeidsstyrken. I løpet av de tre første kvartalene i 2018 ble det 50 000 flere personer i arbeidsstyrken, selv om det i fjerde kvartal igjen var en liten nedgang (figur 1).

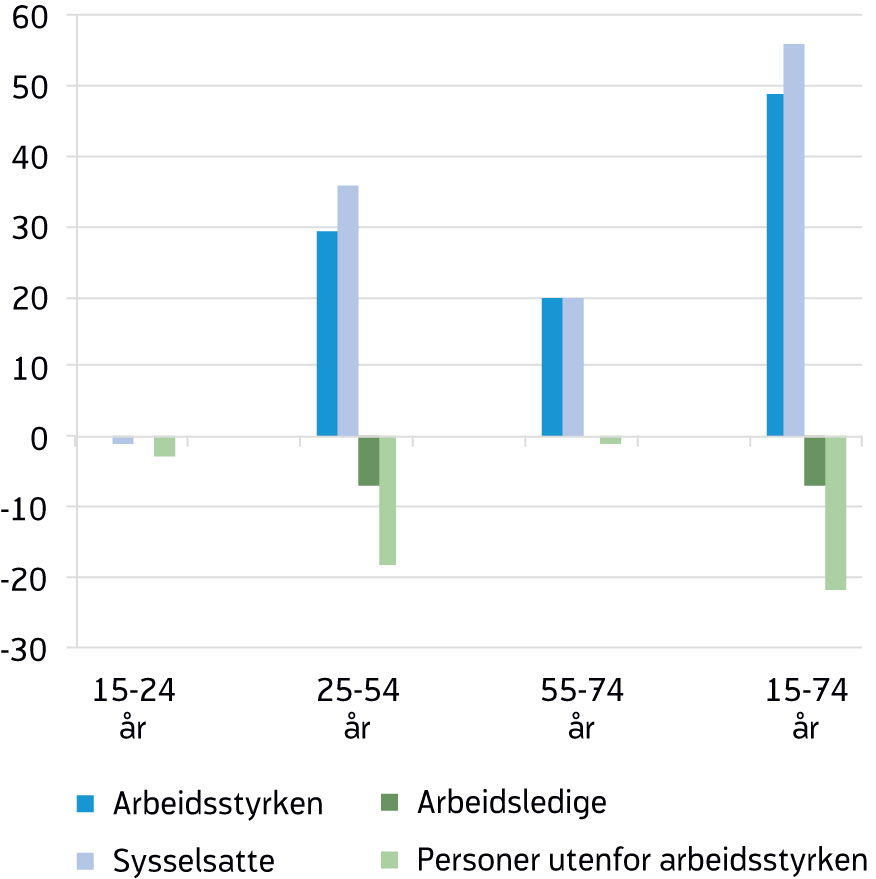

Sammenliknet med fjerde kvartal 2017 var det 49 000 flere personer i arbeidsstyrken i fjerde kvartal i fjor (figur 3). Sysselsettingen økte med 56 000 personer i den perioden og antall ledige gikk dermed ned med 7 000. Befolkningen i yrkesaktivalder økte med 27 000. Dette innebærer at antall personer utenfor arbeidsstyrken falt med 22 000. Det er særlig blant de mellom 25 og 54 år at antall personer utenfor arbeidsstyrken har falt. Befolkningen mellom 15 og 24 år falt med 3 000 personer fra fjerde kvartal 2017 til fjerde kvartal 2018. I samme periode var det nesten ingen endring i antall sysselsatte og arbeidsledige i aldersgruppen. Antall sysselsatte økte mest blant dem mellom 25 og 54 år, og det er denne aldergruppen som hadde nedgang i antall arbeidsledige.

Figur 3. Endringer i befolkningen i yrkesaktiv alder etter arbeidsstyrkestatus. 1 000 personer. 4. kvartal 2017 – 4. kvartal 2018

Kilde: SSB

Høyere yrkesdeltakelse

Yrkesdeltakelsen – det vil si andelen personer mellom 15 og 74 år som er i arbeidsstyrken – økte i 2015, noe som ikke er vanlig i en nedgangskonjunktur hvor ledigheten øker, men falt igjen gjennom 2016 og det meste av 2017. I fjor var veksten i arbeidsstyrken høyere enn veksten i befolkningen i alderen 15–74 år, og yrkesdeltakelsen tok seg dermed opp igjen. I fjerde kvartal 2018 var yrkesdeltakelsen på 70,1 prosent, opp fra 69,3 prosent i fjerde kvartal 2017.

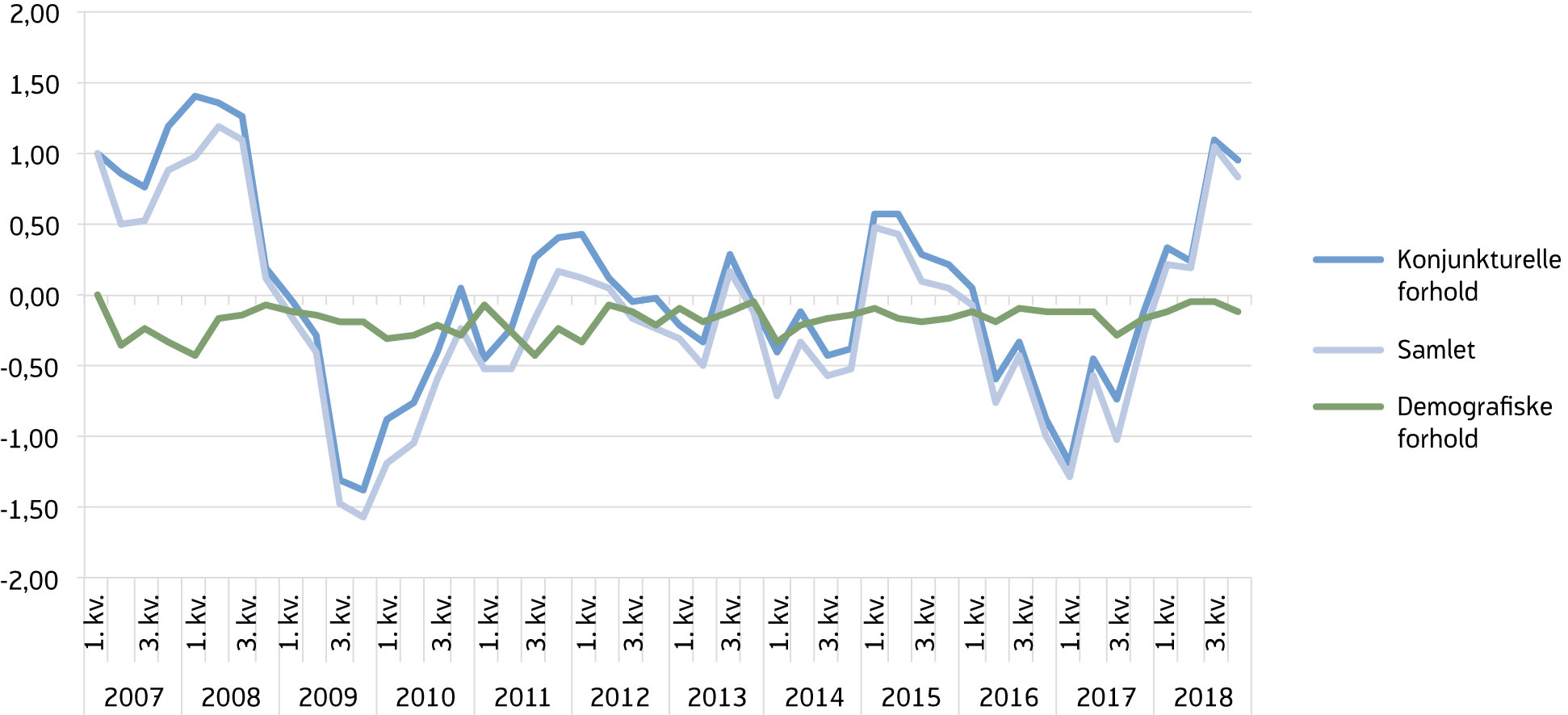

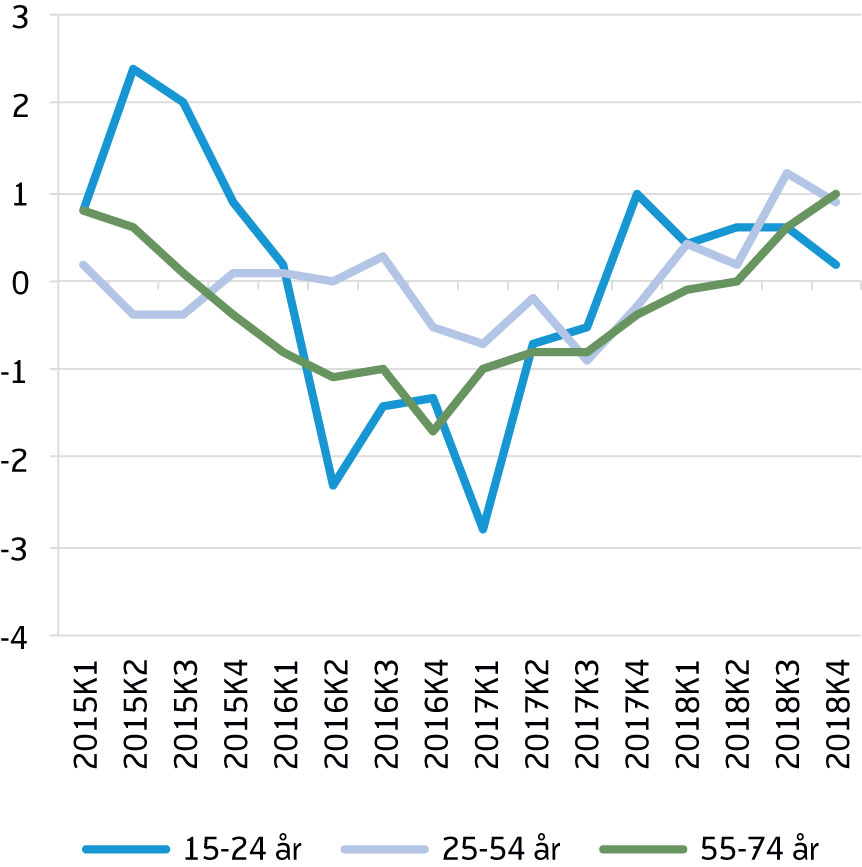

Utviklingen i yrkesdeltakelsen påvirkes av demografiske forhold og konjunkturelle forhold. Endringene i alderssammensetning i befolkningen over tid utgjør de demografiske forholdene. En større andel eldre eller yngre vil isolert sett medføre lavere samlet yrkesdeltakelse, siden disse gruppene har en lavere yrkesfrekvens enn gjennomsnittet. Andelen som tilhører den eldste aldersgruppen har økt de siste årene, noe som har bidratt til å redusere samlet yrkesdeltakelse. I perioden 2007–2018 har demografiske forhold dratt ned yrkesandelen med nesten 0,2 prosentpoeng hvert år, men denne effekten var klart mindre i fjor (figur 4). Endringene i yrkesfrekvensene over tid for de ulike aldersgruppene utgjør de konjunkturelle forholdene. Historiske tall viser at konjunkturene påvirker yrkesdeltakelsen slik at den faller når etterspørselen etter arbeidskraft er lav og ledigheten økende. Størrelsen på denne responsen varierer mellom aldersgrupper, men er vanligvis størst for personer i 20-årene (figur 5). Ser vi nærmere på utviklingen fra fjerde kvartal 2017 til fjerde kvartal 2018, var det en økning i yrkesdeltakelsen i alle aldersgrupper. Økningen var størst blant de mellom 25–54 år og 55–74 år, med henholdsvis 0,9 og 1,0 prosentpoeng. For de yngste økte yrkesdeltakelsen med 0,2 prosentpoeng i denne perioden.

Figur 4. Årlig endring i samlet yrkesdeltakelse og bidrag fra demografiske og konjunkturelle forhold. Prosentpoeng

Kilde: SSB

Figur 5. Årlig endring i yrkesdeltakelsen etter alder. Prosentpoeng

Kilde: SSB

Lavere arbeidsledighet

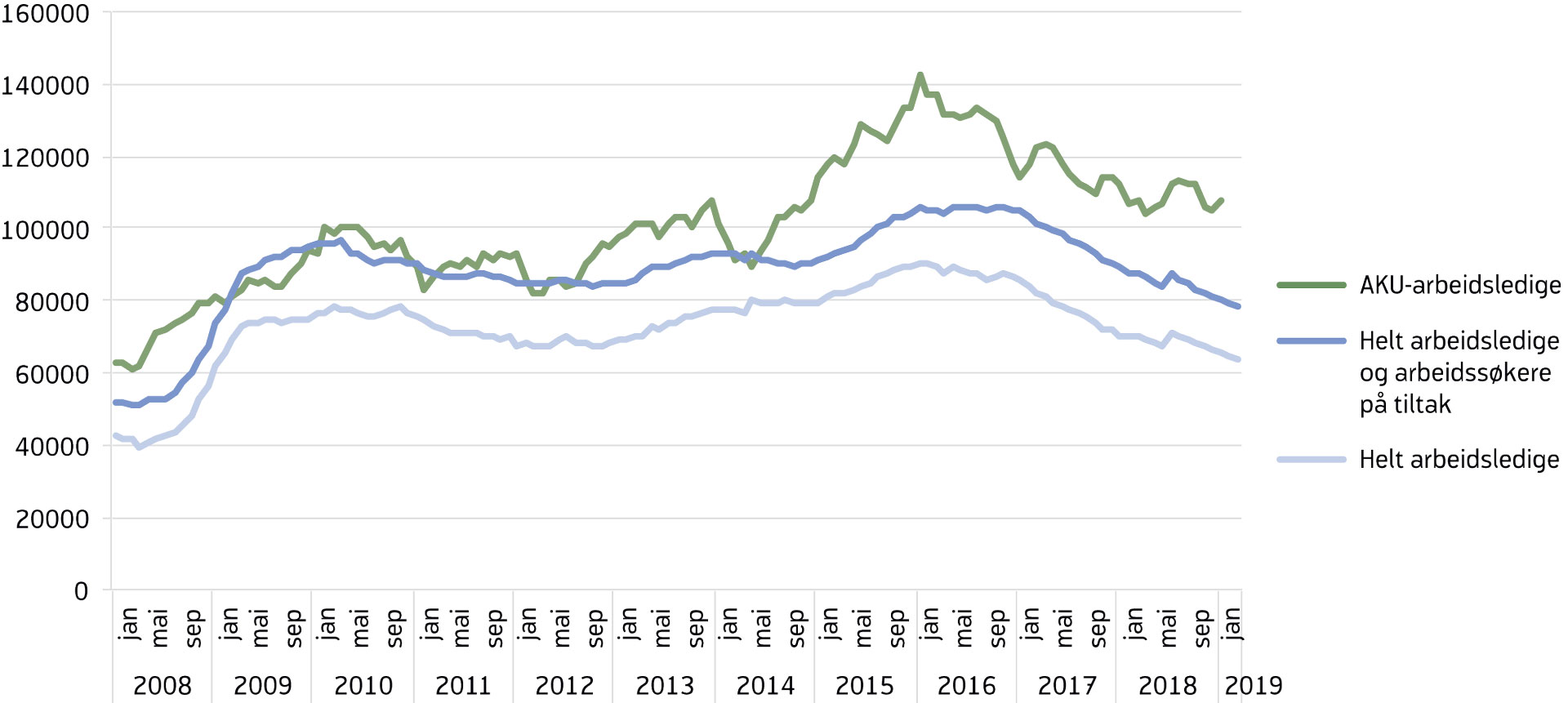

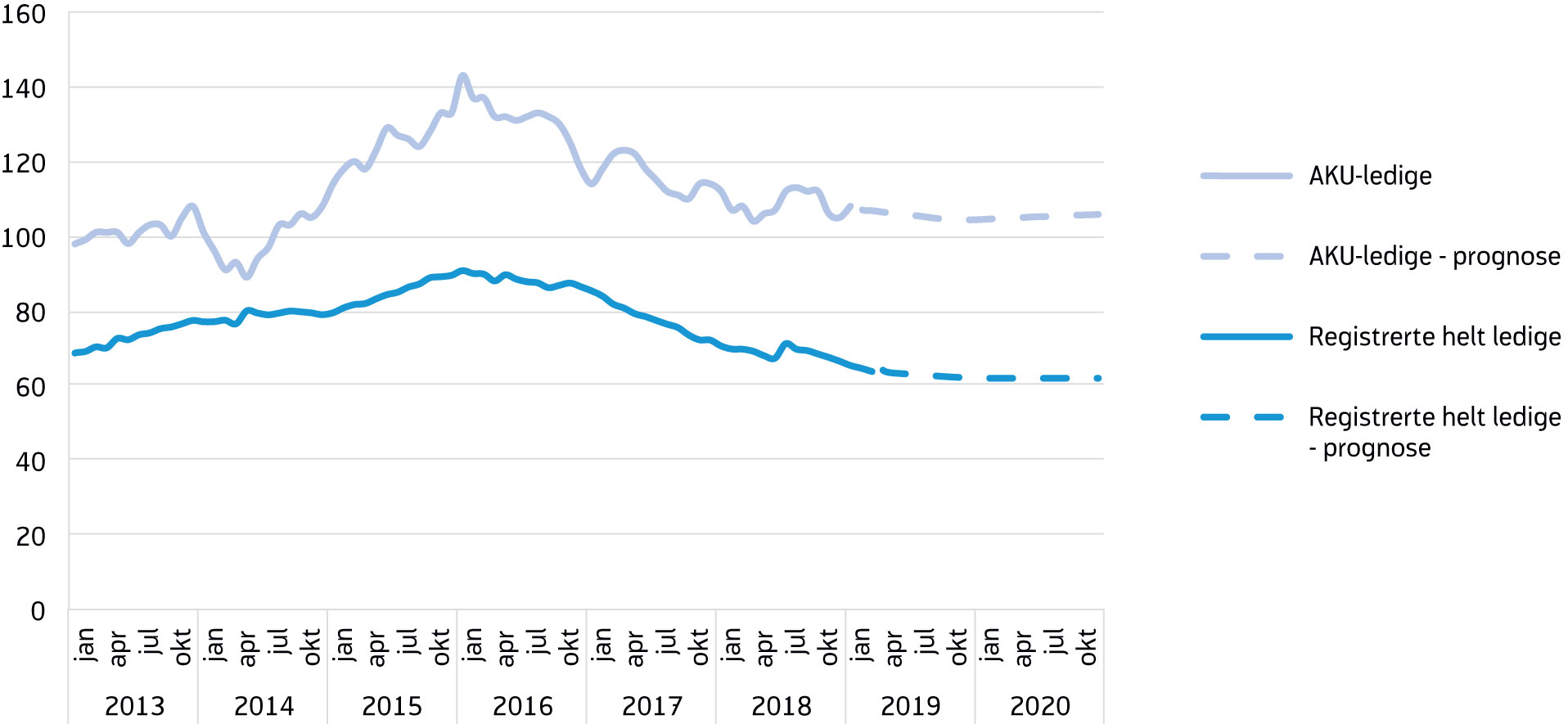

Antall registrerte helt ledige og bruttoledigheten, som er summen av antall helt ledige og arbeidssøkere som deltar på tiltak, har nå falt i over to år. Begge falt klart gjennom 2017, med i overkant av 14 000 personer. Nedgangen fortsatte i fjor, men saktere enn i 2017. Til dette bidro en betydelig økning i antall helt ledige og bruttoledigheten i juli i fjor (figur 6). Denne økningen kan blant annet sees i sammenheng med innføring av SMS-påminnelse til arbeidsledige om å fornye registreringen (se faktaboks «Brudd og endringer i statistikken»). Etter dette har begge størrelser vist en fallende trend. I løpet av første kvartal har både antall helt ledige og bruttoledigheten gått ned med 2 800 personer, ifølge brudd- og sesongjusterte tall. Andelen helt ledige lå på 2,3 prosent av arbeidsstyrken i mars, mens andelen helt ledige og arbeidssøkere på tiltak lå på 2,8 prosent, justert for bruddet i statistikken og sesongvariasjoner. Dette er det laveste nivået på den registrerte arbeidsledigheten på ti år.[3] Tallet på registrerte helt ledige er både sesongkorrigert og justert for bruddet i statistikken som innføring av forenklet registrering av arbeidssøkere i NAV i november 2018 medførte. Alle tall som vises i dette kapittelet er brudd- og sesongjusterte, om ikke annet er oppgitt.

Figur 6. Antall registrerte helt ledige, summen av helt ledige og arbeidssøkere på tiltak og arbeidsledige ifølge Arbeidskraftundersøkelsen (AKU). Sesongjusterte tall3

Kilde: SSB og NAV

Under den forrige nedgangskonjunkturen økte arbeidsledigheten målt med AKU tidligere og betydelig mer enn den registrerte ledigheten, og det oppsto et uvanlig stort avvik mellom de to målene (se faktaboks «To mål på arbeidsledigheten i Norge»). Det at AKU-ledigheten fanger opp grupper som i liten grad melder seg til NAV, som studenter og nyutdannede på vei inn i arbeidslivet, kan forklare mye av avviket. I tillegg fortsatte antall personer i arbeidsstyrken å øke i løpet av 2015. Dette er uvanlig sammenliknet med tidligere nedgangskonjunkturer, der man har sett at yrkesdeltakelsen går ned når ledigheten er økende. Samtidig er noe av størrelsen på avviket trolig utslag av tilfeldigheter fordi AKU er en utvalgsundersøkelse. I januar 2016 nådde arbeidsledigheten målt med AKU toppen på 5,1 prosent av arbeidsstyrken, og den viste en betydelig nedgang i de påfølgende to årene. Siden i fjor vår har AKU-arbeidsledigheten vekslet mellom oppgang og nedgang, men de siste månedene har trenden vært stabil. I januar i år var arbeidsledigheten på 3,9 prosent av arbeidsstyrken, ifølge sesongjusterte tall. Avviket mellom AKU-ledigheten og den registrerte ledigheten har blitt noe mindre siden januar 2016, men er fortsatt stort historisk sett.

BRUDD OG ENDRINGER I STATISTIKKEN

Siden juli 2018 har NAV sendt påminnelse på SMS til arbeidsledige om å sende meldekort om de fortsatt ønsker å være registrert som arbeidssøkere. NAV beregner at denne endringen har ført til at det er om lag 1,4 prosent flere helt ledige hver måned siden juli. Det tas ikke hensyn til denne endringen i de sesongjusterte tallene for registrert ledighet.

I november 2018 lanserte NAV en ny registreringsløsning som bidrar til at det går kortere tid fra arbeidssøkerne registrerer seg på nav.no til de kommer inn i statistikken. Dette har medført et brudd i statistikken på registrert ledighet. Bruddet skjedde gradvis i november, desember og januar. Effekten av bruddet estimeres til å utgjøre 6 prosent flere helt ledige enn det hadde vært uten den nye registreringsløsningen. NAV har estimert bruddjusterte tall tilbake til 2005, og det er disse som benyttes i sesongjusteringen.

For nærmere forklaring om bruddet og øvrige endringer, se kapittel 5 i Om statistikken – Arbeidssøkere – www.nav.no

TO MÅL PÅ ARBEIDSLEDIGHETEN I NORGE

NAVs ledighetstall viser antall personer som registrerer seg som arbeidssøkere hos NAV. Statistisk sentralbyrås (SSB) arbeidskraftundersøkelse (AKU) er en utvalgsundersøkelse som kartlegger arbeidsstyrken, sysselsettingen og arbeidsledigheten. Personer uten arbeid som ikke har rett på dagpenger kan mangle incentiv til å registrere seg som arbeidssøker hos NAV samtidig som de svarer i AKU at de er ledige og aktivt søker arbeid. Dette er en av grunnene til avviket mellom antall registrerte ledige hos NAV og ifølge AKU. Se Årsaker til ulike tall på arbeidsledighet – SSB for noen generelle årsaker til at de to ledighetsmålene kan utvikle seg ulikt.

I perioden 2014–2015 økte arbeidsledigheten målt med AKU mye raskere enn den registrerte ledigheten, og det oppsto et uvanlig stort avvik mellom de to målene. På bakgrunn av dette satte Finansdepartementet og Arbeids- og sosialdepartementet ned en arbeidsgruppe for å se nærmere på utviklingen i de to ledighetsmålene. Funnene til arbeidsgruppen er presentert i Andersen m.fl. (2017).

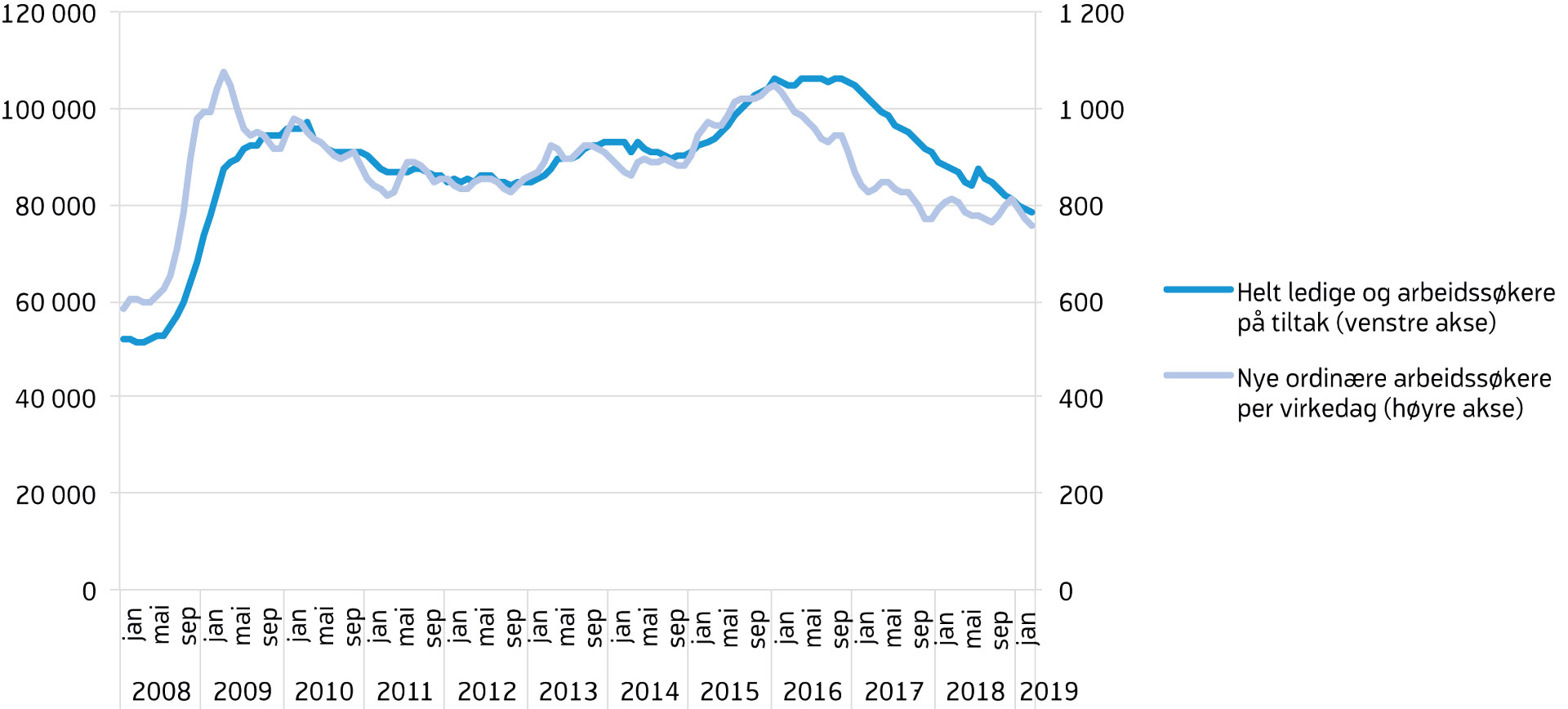

Færre nye arbeidssøkere

Antallet nye arbeidssøkere[4] Nye arbeidssøkere inkluderer både helt ledige, arbeidssøkere som deltar i tiltak og delvis ledige. viste en tydelig avtakende trend gjennom 2016 og 2017 (figur 7). I fjor var det i sum en flat utvikling, selv om det var svingninger gjennom året. Blant annet må økningen i andre halvår sees i sammenheng med endringene i registreringsløsningen, da tallene på tilgang av nye arbeidssøkere ikke er justert for dette. I løpet av første kvartal i år har tilgangen av nye arbeidssøkere gått videre ned. I mars var det i gjennomsnitt 750 personer som registrerte seg som arbeidssøkere hos NAV hver virkedag. Dette er det laveste antallet siden september 2008.

Figur 7. Antall helt ledige og arbeidssøkere på tiltak, sesongjustert. Antall nye ordinære arbeidssøkere per virkedag, trend

Kilde: NAV

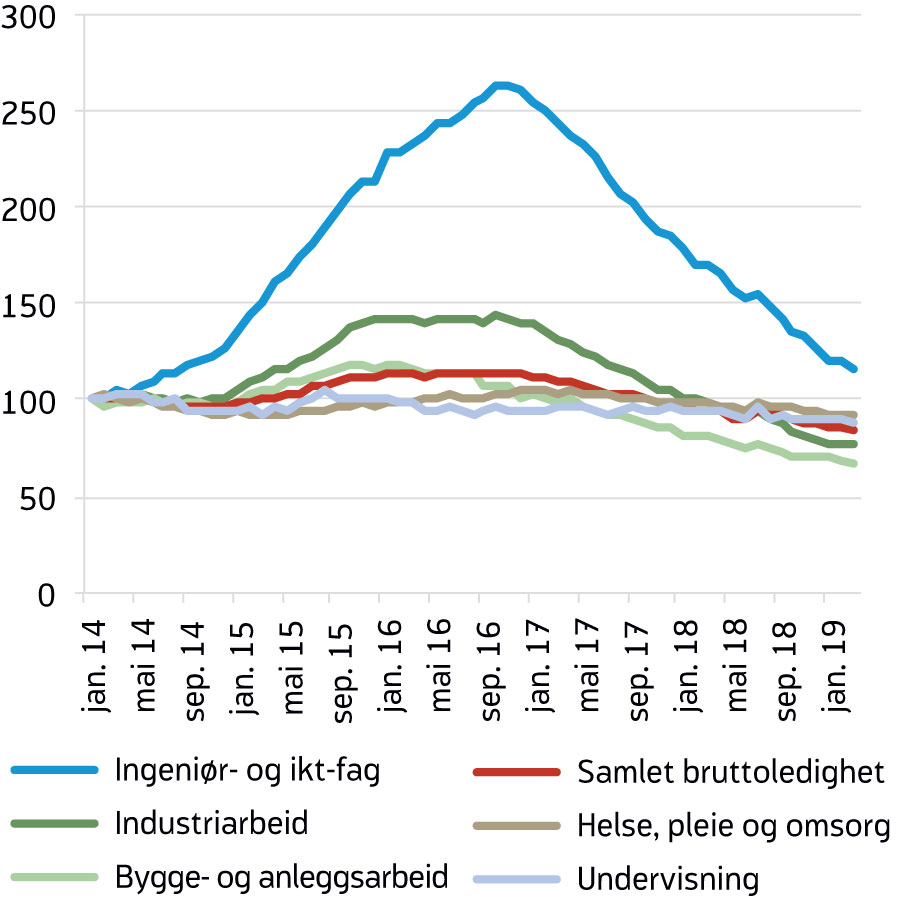

Stadig lavere ledighet blant ingeniører

Den siste oljedrevne nedgangskonjunkturen medførte en stor økning i ledigheten blant ingeniører (figur 8). Fra januar 2014 til november 2016 økte bruttoledigheten innen yrkesgruppen ingeniør- og ikt-fag med 164 prosent, og det var særlig for ingeniører og sivilingeniører innen oljerelaterte fag at ledigheten økte mest. Siden desember 2016 har bruttoledigheten innen ingeniør- og ikt-fag gått ned. Ved utgangen av mars var det registrert 32 prosent færre helt ledige eller arbeidssøkere på tiltak med denne yrkesbakgrunnen enn i mars i fjor, ifølge bruddjusterte tall. Ingeniør- og ikt-fag er dermed yrkesgruppen som har hatt størst nedgang i bruttoledigheten det siste året. Som andel av arbeidsstyrken var bruttoledigheten blant ingeniører på 1,6 prosent i mars, lavere enn landets gjennomsnitt på 3,0 prosent.

Figur 8. Summen av helt ledige og arbeidssøkere på tiltak i utvalgte yarkesgrupper. Sesongjustert. Indeksert: Januar 2014 =100

Kilde: NAV

Bruttoledigheten blant industriarbeidere økte også betydelig som følge av lavere aktivitet i de oljerelaterte næringene. Siden desember 2016 har bruttoledigheten innen denne yrkesgruppen gått ned og er nå på et lavere nivå enn i 2014. Innen bygg og anlegg økte ledigheten gjennom 2015, men har gått ned siden begynnelsen av 2016. Sammen med ingeniør- og ikt-fag samt industriarbeid, har denne yrkesgruppen hatt størst nedgang i bruttoledigheten det siste året. Andre yrkesgrupper, som undervisning og helse, pleie og omsorg, ofte tilknyttet offentlig sektor, er mindre påvirket av konjunktursvingninger. Innen disse yrkesgruppene har ledigheten holdt seg relativt stabil de siste fem årene. Disse er også blant yrkesgruppene med lavest ledighetsrate.

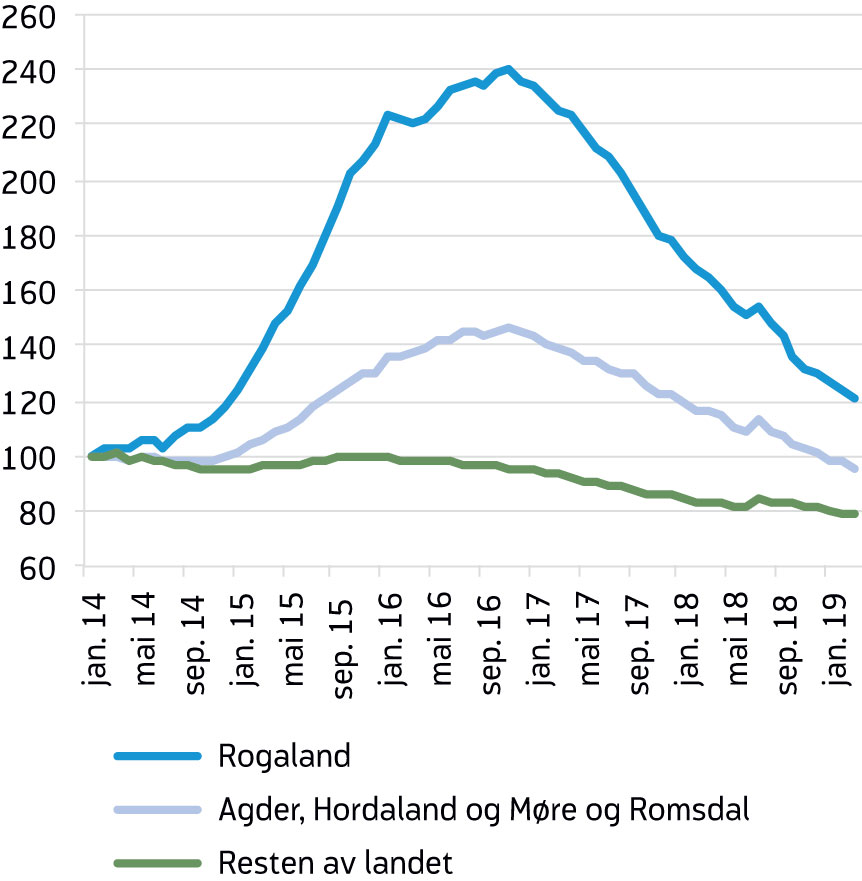

Ledigheten faller mest i Rogaland

Nedgangen i oljebransjen og oljerelatert industri rammet først og fremst Sør- og Vestlandet og særlig Rogaland, noe som førte til store geografiske forskjeller på arbeidsmarkedet. I Rogaland ble bruttoledigheten mer enn doblet fra januar 2014 til november 2016 (figur 9), og fylket gikk fra å ha nest lavest ledighet til å ha den høyeste ledigheten i landet. Også i Agder-fylkene, Hordaland og Møre og Romsdal økte bruttoledigheten klart som følge av lavere aktivitet i oljebransjen, men langt mindre enn i Rogaland. I resten av landet samlet holdt bruttoledigheten seg ganske stabil gjennom nedgangskonjunkturen, og begynte å gå svakt ned allerede våren 2016. Fra og med desember 2016 har bruttoledigheten også gått ned på Sør- og Vestlandet. Det siste året har bruttoledigheten falt mest i Rogaland (-26 %) fulgt av Hordaland (-22 %) og Møre og Romsdal (-17 %), ifølge bruddjusterte tall. Rogaland, Agder-fylkene, Hordaland og Møre og Romsdal har fortsatt høyere bruttoledighet som andel av arbeidsstyrken enn landets gjennomsnitt, men forskjellene mellom fylkene har blitt mindre.

Figur 9. Summen av helt ledige og arbeidssøkere på tiltak i ulike regioner. Sesongjustert. Indeksert: Januar 2014 =100

Kilde: NAV

Utviklingen internasjonalt

Utviklingen hos våre handelspartnere er viktig for utviklingen i norsk økonomi. Eksporten av tradisjonelle varer og tjenester utgjør om lag 25 prosent av Fastlands-bruttonasjonalprodukt[5] Bruttonasjonalprodukt for Fastlands-Norge er lik bruttonasjonalprodukt (BNP) utenom næringene utvinning av olje og naturgass, rørtransport og utenriks sjøfart. og påvirker derfor etterspørselen etter arbeidskraft. I 2018 gikk 66 prosent av fastlandseksporten til EU, mens 8 prosent gikk til USA, målt i løpende priser.

Den globale økonomien

OECD estimerer veksten i det globale bruttonasjonalproduktet (BNP) i 2018 til 3,6 prosent. Dette er den samme vekstraten som i 2017, og den høyeste siden 2011. Både vekst i investeringene og internasjonal handel avtok imidlertid i løpet av 2018, noe som tyder på at veksten internasjonalt vil avta framover. I sin siste prognose fra mars anslår OECD at det globale BNP vil øke med 3,3 prosent i 2019 og med 3,4 prosent i 2020, noe som innebærer en ytterligere nedjustering i forhold til anslaget fra november. Anslagene ligger noe under trendveksten for verdens økonomi, som er på 3,5 prosent ifølge OECD. Vi venter derfor at den utenlandske etterspørselen etter norske varer og tjenester fortsetter å øke framover, men mindre enn tidligere antatt.

Oppbremsingen i internasjonal handel kan sees i sammenheng med økt proteksjonisme. USA innførte i 2018 høyere toll på flere produkter fra flere land, som videre i ulik grad har iverksatt mottiltak ved å heve importsatsene på flere amerikanske produkter. Handelskonflikten har særlig hardnet mellom Kina og USA. I tillegg er flere internasjonale handelsavtaler for tiden under reforhandling. Usikkerheten om hvilke regler og avtaler som skal gjelde framover bidrar til å dempe investeringene. I desember avtalte USA og Kina en slags våpenhvile på deres handelspolitiske konflikt: USA utsetter innføringen av høyere toll på resten av importvarene fra Kina til slutten av april, og innen da skal de to landene forhandle om nye bilaterale handelsbetingelser. Det er også fortsatt knyttet stor usikkerhet til Storbritannias utmelding fra EU (Brexit), som var planlagt til 29. mars, men er foreløpig utsatt til 12. april. Utmeldingsavtalen som den britiske regjeringen har forhandlet med EU har foreløpig ikke blitt støttet av parlamentet. Den britiske regjeringen har nylig bedt EU om en ny utsettelse til slutten av juni, og signalene fra EU er positive. En utmelding uten noen form for handelsavtale med EU virker derfor mindre sannsynlig nå.

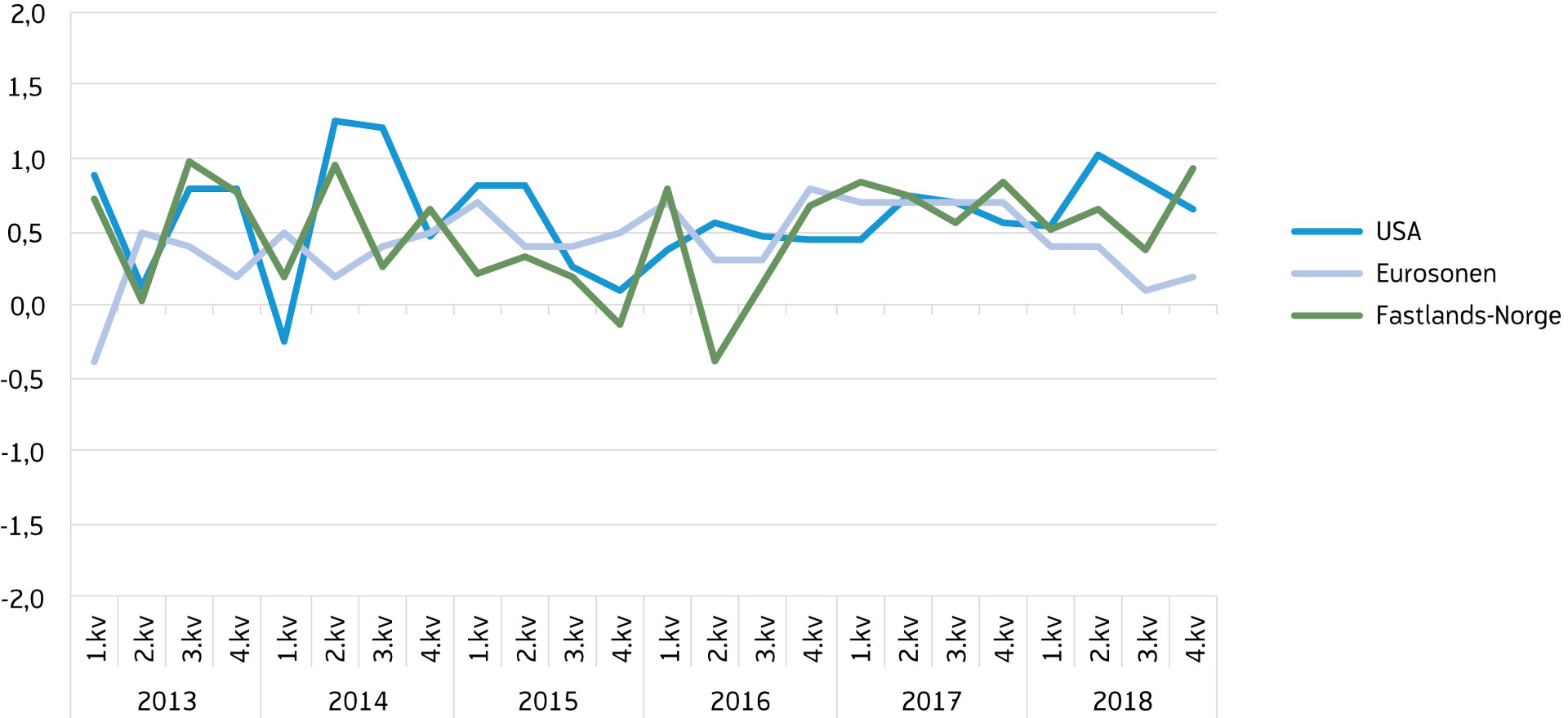

Europa

Veksten i BNP i eurosonen var på 1,8 prosent i fjor, ned fra 2,4 prosent i 2017. Mens BNP økte med solide 0,7 prosent hvert kvartal i 2017, avtok BNP-veksten gjennom 2018 og landet på 0,1 og 0,2 prosent i henholdsvis tredje og fjerde kvartal, ifølge sesongjusterte tall fra Eurostat (figur 10). Oppbremsingen i andre halvår i fjor må sees i sammenheng med at BNP i Tyskland, som er eurosonens største økonomi, gikk ned med 0,2 prosent i tredje kvartal og holdt seg uendret i fjerde kvartal. En årsak til BNP-nedgangen i Tyskland var lavere bilproduksjon som følge av nye utslippsregler. I tillegg har økte tollsatser og lavere internasjonal handel rammet tysk eksport. Dette har også rammet Italia, der det var et fall i BNP i både tredje og fjerde kvartal. Industriproduksjonen i eurosonen gikk ned i løpet av andre halvår i fjor. Fra desember til januar økte den med 1,4 prosent, mens den fortsatte å gå ned i Tyskland. Sammenliknet med januar i fjor var industriproduksjonen 1,1 prosent lavere. Dette kan tyde på noe lavere vekst i eurosonens BNP framover, da utviklingen i industriproduksjonen er en indikator på den kommende utviklingen i BNP. Den europeiske sentralbanken (ECB) har nylig annonsert at renten holdes uendret og ikke vil settes opp før i 2020. OECD anslår en BNP-vekst i eurosonen på 1,0 prosent i år og 1,2 prosent neste år.

Figur 10. Kvartalsvis BNP-vekst blant Norges viktigste handelspartnere. Sesongjusterte tall. Prosent

Kilde: Eurostat, BEA og SSB

Arbeidsledigheten i eurosonen har falt sammenhengende i fem år. I februar lå arbeidsledigheten på 7,8 prosent av arbeidsstyrken. Dette er det laveste nivået på arbeidsledigheten siden oktober 2008. Sysselsettingen i eurosonen har også vist en jevn vekst i over fire år. I andre halvår i fjor økte sysselsettingen imidlertid noe saktere enn tidligere.

Den økonomiske veksten i Storbritannia avtok kraftig i fjerde kvartal i fjor, og den årlige BNP-veksten ble på 1,4 prosent, den laveste siden 2009. Til dette bidro et fall i investeringene, noe som kan sees i sammenheng med usikkerheten knyttet til brexit. Veksten i privat konsum avtok også i tredje og fjerde kvartal, selv om det fortsatt er en positiv utvikling på arbeidsmarkedet, med sysselsettingsvekst og historisk lav arbeidsledighet. OECD anslår at BNP-veksten i Storbritannia vil bli lavere framover, med 0,8 prosent i år og 0,9 prosent neste år.

USA

I USA økte BNP med solide 2,9 prosent i 2018, opp fra 2,2 prosent året før. Både veksten i privat konsum og i offentlige utgifter var høyere i fjor enn i 2017, noe som kan sees i sammenheng med den ekspansive finanspolitikken vedtatt i begynnelsen av 2018. Veksten i private bruttoinvesteringer var også høyere enn i 2017, til tross for en nedgang i boliginvesteringene. Den økonomiske utviklingen gjennom 2018 viser imidlertid at veksten i BNP har vært avtakende. Effektene av USAs innføring av høyere tollsatser på flere importprodukter, særlig fra Kina, er foreløpig lite tydelige. I andre kvartal i fjor var det nedgang i import og betydelig vekst i eksport, som i stor grad kan tilskrives kraftig økning i eksport av soyaprodukter i forkant av økte tollsatser som Kina hadde annonsert som mottiltak. I tredje kvartal ble dette delvis reversert, med et fall i eksporten samt en økning i importen, før begge økte moderat i fjerde kvartal.

Arbeidsledigheten i USA lå på 3,8 prosent av arbeidsstyrken i mars. Dette er noe høyere enn den foreløpige bunnen nådd i november i fjor på 3,7 prosent, og som var det laveste nivået på arbeidsledigheten siden 1969. Sysselsettingen fortsatte å øke i mars, men så langt i år har den økt noe saktere enn i fjor. Federal Reserve, den amerikanske sentralbanken, vurderer den økonomiske utviklingen i USA som solid, men besluttet i mars å holde styringsrenten uendret i intervallet 2,25 – 2,5 prosent. Federal Reserve antydet at det nå er lite sannsynlig at renten vil bli ytterligere hevet i år. Begrunnelsen er lavere vekst internasjonalt, økt usikkerhet og mindre risiko for økt inflasjon. OECD legger til grunn at den økonomiske veksten i USA vil avta framover, og anslår at BNP vil øke med 2,6 prosent i år og med 2,3 prosent neste år.

Utviklingen i Norge

God vekst i fastlandsøkonomien

Ifølge sesongjusterte tall fra kvartalsvis nasjonalregnskap (KNR) tiltok veksten i bruttonasjonalprodukt (BNP) for Fastlands-Norge[6] Bruttonasjonalprodukt for Fastlands-Norge er lik bruttonasjonalprodukt (BNP) utenom næringene utvinning av olje og naturgass, rørtransport og utenriks sjøfart. gjennom 2018. I fjerde kvartal økte Fastlands-BNP med 0,9 prosent (tabell 1). Mens en nedgang i jordbruksproduksjonen som følge av tørke trakk ned veksten i tredje kvartal, bidro samme næring til å dra opp veksten i fjerde kvartal. Økt fiskeproduksjon og høyere aktivitet i bygge- og anleggsvirksomhet var også viktige bidrag. Fastlands-BNP økte med 2,2 prosent i 2018. Dette er noe høyere enn året før, da veksten var på 2,0 prosent, og høyere enn trendveksten for fastlandsøkonomien.[7] Trendveksten er en estimert størrelse. SSBs estimat av den årlige trendveksten for BNP Fastlands-Norge er på 2 %. En oppgangskonjunktur er definert som en periode der veksten i BNP for Fastlands-Norge er høyere enn trendveksten.

2017 |

2018 |

1. kv. 2018 |

2. kv. 2018 |

3. kv. 2018 |

4. kv. 2018 |

|

|---|---|---|---|---|---|---|

Bruttonasjonalprodukt |

2,0 |

1,4 |

0,3 |

0,5 |

0,6 |

0,5 |

Bruttonasjonalprodukt Fastlands-Norge |

2,0 |

2,2 |

0,5 |

0,7 |

0,4 |

0,9 |

Konsum i husholdninger |

2,2 |

1,9 |

0,0 |

1,2 |

-0,1 |

0,3 |

¬ Varekonsum |

1,6 |

0,8 |

-0,8 |

1,4 |

-1,2 |

-0,2 |

¬ Tjenestekonsum |

2,5 |

2,6 |

0,4 |

1,1 |

0,7 |

0,6 |

Konsum i offentlig forvaltning |

2,5 |

1,5 |

-0,1 |

0,0 |

0,1 |

0,1 |

Bruttoinvestering i fast realkapital |

3,6 |

0,9 |

-5,5 |

7,2 |

1,4 |

-0,8 |

¬ Utvinning og rørtransport |

-3,8 |

3,3 |

-12,0 |

13,8 |

3,5 |

4,3 |

¬ Fastlands-Norge |

7,0 |

0,7 |

-4,2 |

5,8 |

1,4 |

-2,4 |

¬¬ Næringer |

9,3 |

1,8 |

-5,0 |

9,4 |

-0,2 |

-1,8 |

¬¬¬ Industri og bergverk |

-2,5 |

10,4 |

-4,2 |

11,8 |

-0,4 |

-0,3 |

¬¬ Boliger (husholdninger) |

7,0 |

-6,0 |

0,3 |

-4,0 |

0,1 |

0,1 |

¬¬ Offentlig forvaltning |

3,6 |

6,6 |

-7,4 |

10,8 |

5,3 |

-5,6 |

Eksport i alt |

-0,2 |

-0,8 |

0,5 |

0,9 |

0,7 |

-1,9 |

¬ Tradisjonelle varer |

1,7 |

2,5 |

-0,6 |

0,6 |

0,2 |

4,9 |

¬ Tjenester |

-3,2 |

1,0 |

1,2 |

2,3 |

0,6 |

-6,8 |

Import i alt |

1,6 |

0,9 |

-2,3 |

2,9 |

-0,4 |

-1,0 |

¬ Tradisjonelle varer |

2,7 |

3,1 |

-0,4 |

1,1 |

0,4 |

0,6 |

Kilde: SSB (KNR)

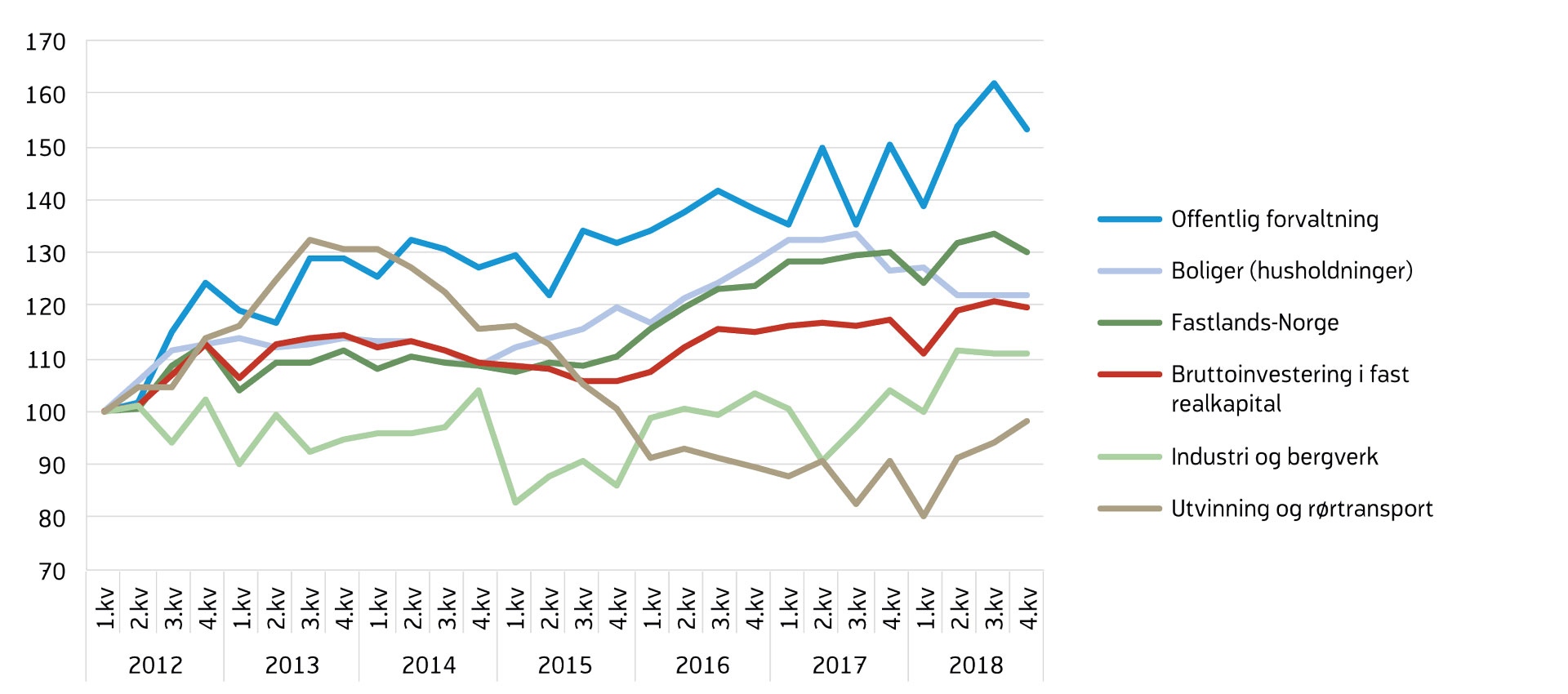

Svak vekst i investeringene

De totale bruttoinvesteringene utgjør mer enn en fjerdedel av Fastlands-BNP og inkluderer både investeringer på norsk sokkel og på fastlandet. I fjor ble veksten i bruttoinvesteringene på 0,9 prosent, ned fra 3,6 prosent i fjor. Til dette bidro en bred nedgang i fastlandsinvesteringene samt i oljeinvesteringene i første kvartal (figur 11). Nedgangen ble praktisk talt reversert i andre kvartal med en like bred oppgang i investeringene både på fastlandet og norsk sokkel. I andre halvår i fjor bidro videre vekst i oljeinvesteringene til å løfte veksten i de samlete investeringene, samtidig som boliginvesteringene slutte å falle. Utviklingen i de øvrige fastlandsinvesteringene var imidlertid noe svakere i tredje og fjerde kvartal i fjor.

Figur 11. Utviklingen i investeringene. Sesongjustert. Indeksert: 1. kvartal 2012=100

Kilde: SSB (KNR)

Oppgang i petroleumsinvesteringene

Oljeprisen falt kraftig fra sommeren 2014 og var på sitt laveste – under 30 dollar fatet – i begynnelsen av 2016. Oljeprisen tok seg opp fram til i fjor høst, for så å falle igjen på slutten av året. Hittil i år har oljeprisen økt fra 55 dollar fatet i januar til og 70 dollar fatet i begynnelsen av april. En ny avtale mellom OPECs medlemsland og Russland om kutt i oljeproduksjonen i desember 2018 har bidratt til oljeprisoppgangen, selv om den også bidrar til økende oljeproduksjon i USA. Terminprisene på olje som skal leveres om ett til to år tyder på at oljeprisen vil avta framover. Vi legger til grunn i vår prognose at oljeprisen blir på 66 dollar fatet i gjennomsnitt i år og på 65 dollar fatet i 2020, men det er stor usikkerhet knyttet til anslaget.

Oljeinvesteringene nådde sitt høyeste nivå i tredje kvartal 2013, før de begynte å falle. Bunnen ble nådd i første kvartal i fjor, da oljeinvesteringene var 40 prosent lavere enn i tredje kvartal 2013. Nedgangen i petroleumsinvesteringene i første kvartal i fjor ble i imidlertid reversert i andre kvartal, og oljeinvesteringene vokste videre resten av året. Samlet økte oljeinvesteringene med 3,3, prosent i 2018 etter fire år med nedgang. I SSBs investeringsundersøkelse fra februar er virksomhetenes anslag for investeringene innen olje- og gassvirksomhet i år litt nedjustert fra den forrige undersøkelsen. Oljeinvesteringene i 2019 anslås å være 8 prosent høyere enn tilsvarende anslag for 2018 og 14 prosent høyere enn de påløpte investeringene i 2018, målt i løpende priser. Det første anslaget på oljeinvesteringene i 2020 tyder på en økning på 9 prosent sammenliknet med investeringsanslaget for 2019 gitt i februar 2018, men er lavere enn det siste anslaget for 2019. Vi venter derfor en betydelig vekst i oljeinvesteringene i år, og at de holder seg på omtrent samme nivå neste år (tabell 2).

2019 |

2020 |

|

|---|---|---|

Arbeidsmarked |

||

Registrerte helt ledige |

63 000 |

62 000 |

Registrerte helt ledige i prosent av arbeidsstyrken |

2,3 |

2,2 |

AKU-arbeidsledige i prosent av arbeidsstyrken |

3,7 |

3,7 |

Sysselsettingsvekst (AKU) |

1,3 |

0,8 |

Arbeidsstyrkevekst (AKU) |

1,1 |

0,8 |

Realøkonomi |

||

Konsum i husholdninger mv. |

2,2 |

2,3 |

Bruttoinvesteringer Fastlands-Norge |

1,9 |

1,4 |

- Boliginvesteringer |

1,0 |

2,1 |

Petroleumsinvesteringer |

12,9 |

-0,6 |

Eksport |

1,3 |

5,4 |

- Tradisjonelle varer |

5,0 |

4,2 |

Bruttonasjonalprodukt Fastlands-Norge |

2,3 |

2,2 |

Valutakurs og oljepris (nivå) |

||

NOK per euro |

9,7 |

9,7 |

Råoljepris i dollar |

66 |

65 |

Kilde: NAV

Svak oppgang i boliginvesteringene

Boliginvesteringene falt i løpet av andre halvår 2017 og første halvår 2018 etter å ha vokst kraftig gjennom hele 2015 og 2016. I gjennomsnitt ble boliginvesteringene 6,0 prosent lavere i 2018 enn i 2017. Etter første halvår i fjor stoppet imidlertid nedgangen og boliginvesteringene gikk svakt opp med 0,1 prosent i både tredje og fjerde kvartal. Utviklingen i boliginvesteringene følger utviklingen i igangsetting av nye byggeprosjekter. Antallet igangsettingstillatelser til nye boliger begynte å falle i starten av 2017, om enn fra et rekordhøyt nivå. Ifølge sesongjusterte tall fra SSB har antall igangsettingstillatelser økt noe igjen siden mai i fjor, selv om denne tendensen bremset opp igjen i januar og februar i år.

Det høye boligtilbudet og strammere kredittpraksis etter at den nye boliglånsforskriften trådte i kraft i januar 2017 bidro til nedgang i boligprisene i 2017 og i begynnelsen av 2018. Ifølge sesongjusterte tall fra SSB, økte boligprisene igjen resten av året, men veksten avtok etter andre kvartal. I gjennomsnitt økte boligprisene med 1,4 prosent i fjor. Sesongjusterte tall fra Eiendom Norge viser at boligprisene har tatt seg litt opp i løpet av første kvartal i år. I mars var boligprisene 3,2 prosent høyere enn i mars i fjor. Samtidig var antall boliger lagt ut for salg i første kvartal rekordhøyt. Vi venter at boligprisene vil fortsette å øke fram til 2020, men klart saktere enn tidligere år, siden boligtilbudet fortsatt er høy og utlånsrentene ventes å øke framover.

Igangsettingstallene er en indikator for framtidige boliginvesteringer, da flere prosjekter kan bli gjennomført med et visst tidsetterslep. Samtidig påvirkes igangsetting av nye byggeprosjekter av utviklingen i boligprisene. Vi har allerede sett en oppgang i antall igangsettingstillatelser de siste månedene. Vi venter derfor at boliginvesteringene vil øke moderat framover (tabell 2).

Vekst i industriinvesteringene

I fjor økte investeringene i industri og bergverk med 10,4 prosent. Til dette bidro en betydelig oppgang i industriinvesteringene i andre kvartal, mens utviklingen var noe svakere resten av året. Det er særlig oljeraffinering, kjemisk og farmasøytisk industri, samt næringsmiddelindustrien som står bak investeringsoppgangen i industrien. I tillegg bidro næringsgruppen gummi, plast og mineralsk industri positivt, mens et klart fall i investeringene i metallindustrien trakk ned.

Ifølge SSBs investeringsundersøkelse fra februar er virksomhetenes anslag på industriinvesteringene i år 30 prosent høyere enn tilsvarende anslag for 2018, målt i løpende priser. Anslaget på industriinvesteringene i 2019 har blitt oppjustert siden forrige undersøkelse. Det er særlig høyt investeringsanslag innen oljeraffinering, kjemisk og farmasøytisk industri, samt næringsmiddelindustri, som bidrar til dette. Investeringsvekst i metallindustrien og innen maskinreparasjon og -installasjon bidrar også. Vi venter derfor at industriinvesteringene vil øke omtrent like mye i år som i fjor. I 2020 vil industriinvesteringene ifølge våre beregninger bli lavere enn i 2019. Lavere vekst i den utenlandske etterspørselen og i oljeinvesteringene, samt høyere renter, vil bidra til dette.

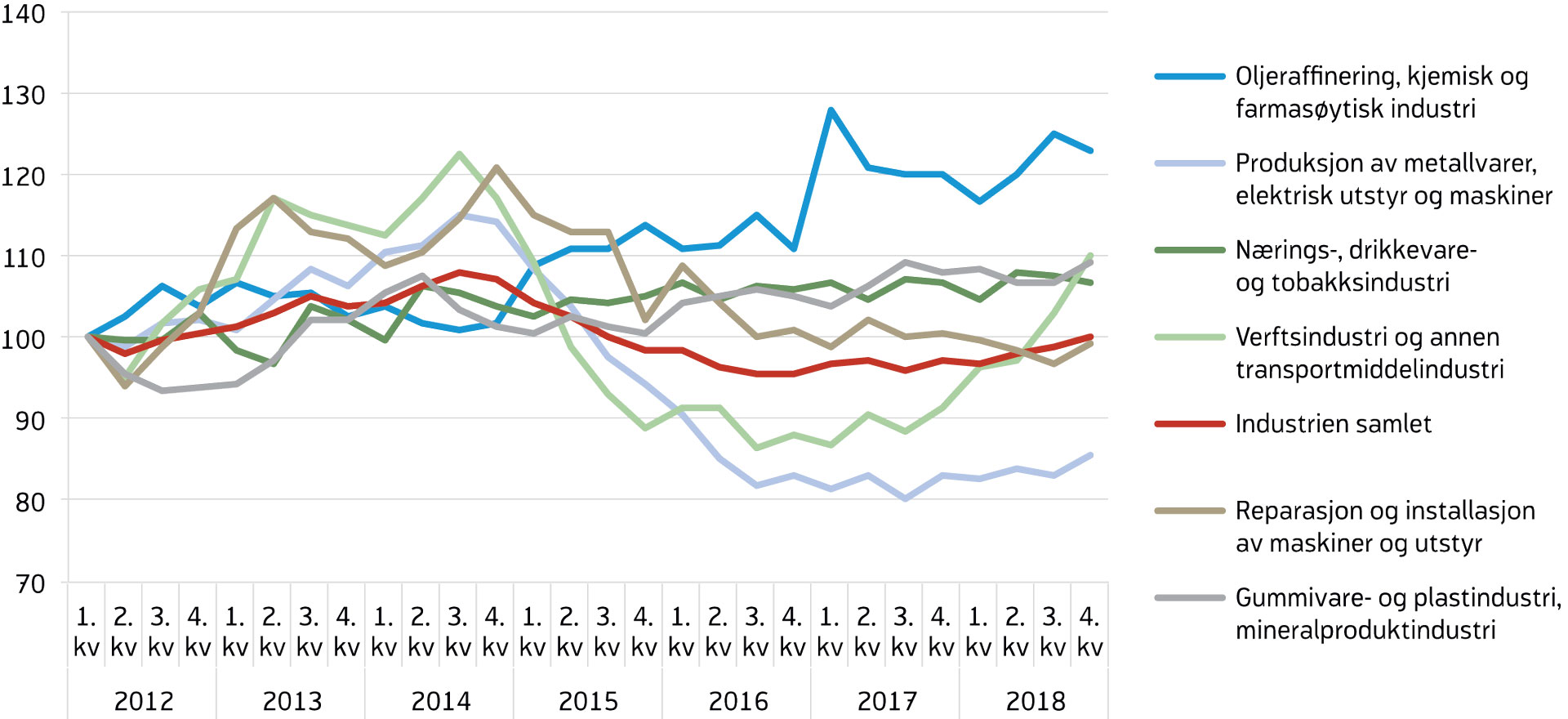

Vekst i industriproduksjonen

Etter to år med nedgang, i stor grad på grunn av lavere produksjon i næringene som leverer til oljeindustrien, økte bruttoproduktet i industrien noe gjennom 2017 (figur 12). Høy vekst innen oljeraffinering, kjemisk og farmasøytisk industri bidro til oppgangen i industriproduksjonen, samtidig som produksjonen blant oljeleverandørene tok seg opp i fjerde kvartal 2017. Etter nedgang i begynnelsen av 2018 var det en jevn vekst i industriproduksjonen resten av året. For 2018 samlet var industriproduksjonen 0,9 prosent høyere enn i 2017. Det var fortsatt god vekst innen oljeraffinering, kjemisk og farmasøytisk industri, mens næringsmiddelindustri hadde en svak utvikling i fjor. I tillegg var det i fjor en betydelig vekst i produksjonen blant viktige leverandører til oljenæringen, som produsenter av metallvarer, elektrisk utstyr og maskiner, samt verftsindustrien.

Figur 12. Bruttoprodukt for industrien. Utvalgte industrinæringer. Sesongjustert. Indeksert: 1. kvartal 2012=100

Kilde: SSB (KNR)

Ifølge SSBs konjunkturbarometer for industrien er den generelle bedømmelsen av utsiktene for første kvartal i år klart positiv hos de fleste, og det ventes videre vekst i aktivitetsnivå og sysselsetting. Både ordretilgangen i hjemme- og eksportmarkedet ventes å øke ytterligere sammen med samlet ordrebeholdning. Indeksen for den generelle bedømmelsen av utsiktene for det kommende kvartal er nå er på det høyeste nivået på 8 år. Fortsatt svak krone og økt etterspørsel fra utlandet vil bidra til vekst i eksportnæringene, samtidig som oppgangen i oljeinvesteringene vil bidra til økt produksjon blant oljeleverandørene. Vi venter derfor at industriproduksjonen tar seg videre opp i år og neste år.

Moderat vekst i privat konsum

Husholdningenes forbruk utgjør om lag halvparten av Fastlands-BNP, slik at deres forbruksbeslutninger har stor betydning for veksten i norsk økonomi. I fjor økte husholdningenes konsum med 1,9 prosent etter en vekst på 2,2 prosent i 2017. Bortsett fra en solid økning i andre kvartal, var utviklingen i det private konsumet ganske svak resten av 2018. Dette skyldes hovedsakelig utviklingen i varekonsumet, som falt i tre av fire kvartaler i fjor. Bilkjøpene har variert mye fra måned til måned det siste året, og dette har bidratt til å dra ned varekonsumet. Tjenestekonsumet viste derimot en jevn vekst gjennom året. Økningen i strømprisene i fjor medførte høyere prisvekst og dermed lavere kjøpekraft hos forbrukerne, noe som også bidro til å dempe veksten i privat konsum.

Framover venter vi at reallønningene, det vil si lønninger justert for prisvekst, vil øke noe raskere enn i de to siste årene som følge av bedrede konjunkturer, lavere arbeidsledighet og lavere prisvekst. Sammen med økt sysselsetting vil dette bidra til høyere vekst i disponibel realinntekt for husholdningene fram til 2020 og videre i privat konsum. I tillegg til de løpende inntektene, tar husholdningene hensyn til sin formue når de bestemmer sitt forbruk, og en stor del av husholdningenes formue består av eiendom. Vi venter at boligprisene kun øker svakt fram til utgangen av 2020. Dette, sammen med høyere renter, vil trekke i retning av lavere vekst i konsumet. I sum venter vi at privat konsum i år og neste år vil vokse noe raskere enn i 2018 (tabell 2).

Vekst i offentlige utgifter

Offentlige utgifter, det vil si summen av konsum og bruttoinvesteringer i offentlig forvaltning, utgjør rundt en tredel av Fastlands-BNP. En ekspansiv finanspolitikk under den siste nedgangskonjunkturen bidro til å heve veksten i fastlandsøkonomien. I vår prognose legger vi til grunn at offentlige utgifter vil vokse saktere i år og neste år enn i fjor, slik det foreslås i nasjonalbudsjett 2019, og dermed i mindre grad bidra til veksten i norsk økonomi enn det som har vært tilfellet de siste årene.

Høyere eksport av tradisjonelle varer

Eksporten av tradisjonelle varer tok seg opp i 2017 og ble 1,7 prosent høyere enn i 2016. Oppgangen kom etter en nedgang på hele 8,6 prosent fra 2015 til 2016. I fjor fortsatte eksporten av tradisjonelle varer å øke, og til tross for en nedgang i første kvartal, var den 2,5 prosent høyere enn året før. Veksten tiltok på slutten av året, med en økning på 4,9 prosent i fjerde kvartal. Det var særlig vekst i eksport av farmasøytiske produkter og maskiner og utstyr som bidro.

Den utenlandske etterspørselen etter norske varer og tjenester vil fortsette å øke fram mot 2020, om enn noe saktere etter hvert som veksten internasjonalt avtar. Vi venter at den norske kronen vil holde seg svak fram til 2020, noe som bidrar til økt eksport fra Norge, siden det gjør prisen på norske varer relativt billigere i internasjonale markeder. Industriledere melder til SSBs konjunkturbarometer om fortsatt vekst i ordretilgangen fra eksportmarkedet. Vi venter derfor at veksten i eksporten av tradisjonelle varer blir høyere i år enn i fjor, for så å avta noe i 2020 (tabell 2).

Valutakurs og rente

Den norske krona svekket seg gradvis i fjor høst og var på slutten av desember 2018 på sitt svakeste nivå mot euroen siden finanskrisen. Nedgangen i oljeprisen i samme perioden kan ha bidratt til kronesvekkelsen, på samme måte kan økningen i oljeprisen de siste månedene ha bidratt til at den norske krona har styrket seg noe hittil i år. Kronekursen er imidlertid fortsatt svakere enn modellberegninger[8] Vi benytter KVARTS-modellen i vårt prognosearbeid. Denne modellen er utviklet i SSBs forskningsavdeling. I boks 2.1 i «Konjunkturtendensene 2019/1» redegjør SSB for valget mellom konstant kronekurs og kursen som følger av modellberegningene, samt konsekvensene av en sterkere kronekurs for norsk økonomi ifølge KVARTS. tilsier gitt nivået på oljeprisen, samt renten og prisvekst i Norge og utlandet. Dette kan gjenspeile økt usikkerhet blant utenlandske investorer og mindre risikovilje til å holde norske kroner. I denne prognosen har vi derfor valgt å holde eurokursen konstant på 9,66 kroner fram til 2020, som var dagens kurs da vi avsluttet våre beregninger.

Norges Bank hevet styringsrenten fra 0,75 prosent til 1,0 prosent i mars. Ifølge deres siste renteprognose vil styringsrenten trolig bli satt opp igjen i løpet av det neste halve året og deretter øke gradvis opp til 1,75 prosent ved utgangen av 2022. Prognosen innebærer en høyere styringsrente i år og neste år og litt lavere lenger fram enn anslått i forrige rentemøte. En høyere styringsrente kan bidra til økte kostnader med å betjene lån og dermed dempe investeringene og konsumet. Norges Bank legger til grunn at den høye gjeldsgraden i husholdningene gjør at en renteøkning nå vil dempe konsumet mer enn tidligere. Om rentedifferansen med utlandet også øker, kan høyere styringsrente bidra til styrking av den norske kronen.

Moderat konjunkturoppgang

Fastlandsøkonomien har siden slutten av 2016 vært inne i en moderat oppgangskonjunktur som vi venter vil fortsette fram til 2020. Oljeinvesteringene vil øke markant i år og bidra til å løfte veksten i fastlandsøkonomien. I tillegg vil flere sysselsatte og økt kjøpekraft bidra til høyere vekst i privat konsum framover. Fortsatt lav rente, svak kronekurs og god vekst internasjonalt vil også bidra til vekst i eksporten og næringsinvesteringene, men i stadig mindre grad etter hvert som rentene øker og veksten blant våre viktigste handelspartnere avtar i løpet av prognoseperioden. Lav vekst i boliginvesteringene samt lavere vekst i offentlig utgifter vil på den den andre siden dempe veksten i norsk økonomi i år og neste år.

NAVs arbeidsmarkedsprognose

Arbeidsmarkedet har bedret seg i løpet av de siste to årene i takt med høyere vekst i fastlandsøkonomien. Ifølge tall fra nasjonalregnskapet tok veksten i sysselsettingen seg opp i 2017 og det har det blitt mer enn 80 000 flere sysselsatte i løpet av de siste to årene. Antallet registrerte helt ledige begynte å gå ned allerede i 2016. Om man inkluderer arbeidssøkerne som deltar på tiltak, har nedgangen vart i over to år nå. Sysselsettingen målt med AKU viste kun svak vekst i 2017, men tok seg markant opp i fjor. Det samme gjorde antall personer i arbeidsstyrken. Arbeidsledigheten målt med AKU fortsatte derfor å gå ned i fjor, men i et saktere tempo. Både NAVs og SSBs statistikk viser at antallet ledige stillinger har gått opp det siste året. Selv om begge statistikker viser tegn til oppbremsing i slutten av året, er tilgangen på ledige stillinger fortsatt høy og tyder på at etterspørsel etter arbeidskraft vil fortsette å øke.

Ifølge AKU økte antall sysselsatte i 2017 etter to år uten vekst. Antall sysselsatte økte betydelig raskere i løpet av fjoråret, med til sammen 56 000 personer, selv om veksten var noe lavere i fjerde kvartal, ifølge sesongjusterte AKU-tall. Vi venter at sysselsettingen fortsetter å øke fram til 2020, men at veksttakten avtar etter hvert som veksten i fastlandsøkonomien også blir mer moderat (figur 13). Som årlig gjennomsnitt anslår vi at veksten i sysselsettingen målt med AKU vil bli på 1,3 prosent i år og 0,8 prosent i 2020. Det betyr at antall sysselsatte vil øke med cirka 47 000 fram til utgangen av 2020.

Figur 13. Antall personer i arbeidsstyrken og sysselsettingen ifølge AKU. 1 000 personer. Sesongjusterte tall

Kilde: SSB og NAV

Ifølge tall fra SSB var nettoinnvandringen i 2018 på 18 000 personer. Dette er det laveste tallet på nettoinnvandring siden 2005. Det var statsborgere fra Syria som bidro mest til nettoinnvandring i fjor, blant annet fordi det nesten ikke var noen utvandringer til Syria. Nettoinnvandringen fra landene de fleste arbeidsinnvandrerne kommer fra har vært avtakende de siste årene. Dette henger sammen med at en svak krone har gjort det norske arbeidsmarkedet mindre attraktivt for utenlandske arbeidstakere, samtidig som den økonomiske utviklingen har vært positiv i de landene de fleste arbeidsinnvandrerne kommer fra. Selv om det fortsatt er et betydelig antall innvandringer fra disse landene, har antallet som utvandrer blitt stadig høyere. I fjor innvandret nesten 5 000 polakker til Norge, men omtrent like mange utvandret, slik at nettoinnvandring fra Polen var nesten null. For statsborgere fra Island, Estland og Sverige var nettoinnvandringen negativ i fjor. Vi legger til grunn lavere nettoinnvandringen framover, også fra Europa, slik det anslås i SSBs befolkningsframskriving. Dette bidrar til å dra ned veksten i arbeidsstyrken de nærmeste årene. Samtidig venter vi at flere av flyktningene som kom til Norge i 2015 vil begynne å delta på arbeidsmarkedet de nærmeste årene. Bedrede konjunkturer vil på sin side bidra til at yrkesdeltakelsen øker noe mot 2020, slik vi så i fjor. Samlet anslår vi at antall personer i arbeidsstyrken vil øke med i gjennomsnitt 1,1 prosent i år og 0,8 prosent i 2020.

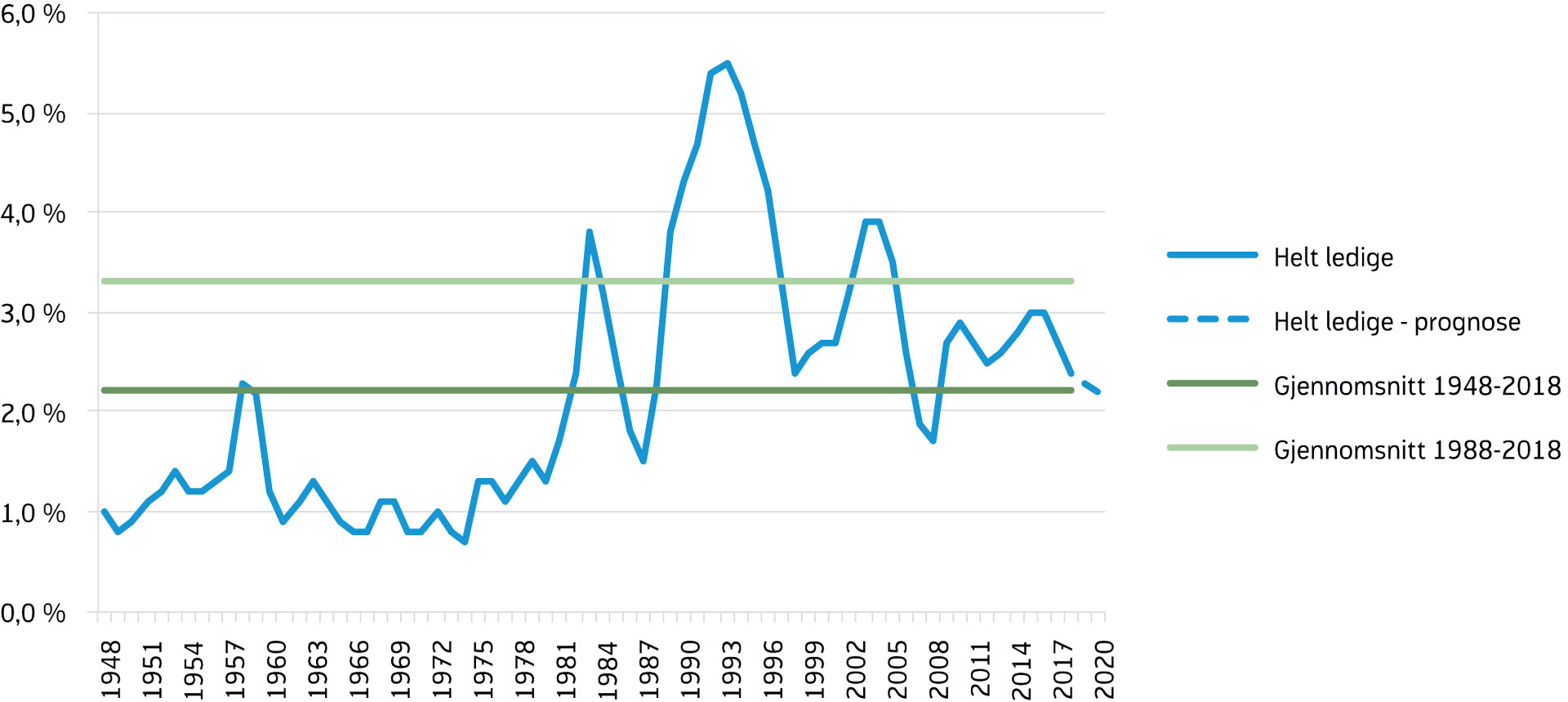

AKU-ledigheten var i januar på 3,9 prosent av arbeidsstyrken ifølge sesongjusterte tall, eller 1,2 prosentpoeng lavere enn toppen i januar 2016. De siste månedene har AKU-ledigheten vekslet mellom oppgang og nedgang, men trenden viser en stabil arbeidsledighet på cirka 3,8 prosent. Ifølge vår prognose vil den fortsette å gå svakt ned resten av året, da vi venter noe høyere vekst i sysselsettingen enn i arbeidsstyrken, og så holde seg stabil i 2020 (figur 14). Etter halvannet år med nedgang økte både bruttoledigheten og antall helt ledige betraktelig i juli i fjor. Denne økningen kan blant annet sees i sammenheng med innføring av SMS-påminnelse til arbeidsledige om å fornye registreringen, og som det ikke korrigeres for i sesongjusteringen. Etter dette har antall helt ledige og bruttoledigheten fortsatt å gå ned ifølge tall som er både sesongkorrigert og justert for bruddet i statistikken.[9] For nærmere forklaring om bruddet og øvrige endringer i statistikken, se kapittel 5 i Om statistikken - Arbeidssøkere - www.nav.no Vi venter at den registrerte arbeidsledigheten vil fortsette å falle sakte resten av året og holde seg omtrent uendret neste år. Vi anslår at det i gjennomsnitt vil være 63 000 helt ledige i år og 62 000 i 2020. Det innebærer en ledighet på 2,3 prosent av arbeidsstyrken i 2019 og på 2,2 prosent i 2020. Dette nivået på den registrerte ledigheten tilsvarer det historiske gjennomsnittet siden 1948, og er cirka ett prosentpoeng lavere enn gjennomsnittet for de siste 30 årene (figur 15).

Figur 14. Antall registrerte helt ledige og ledige ifølge AKU. 1000 personer. Sesongjusterte tall

Kilde: SSB og NAV

Figur 15. Registrerte helt ledige i prosent av arbeidsstyrken

Kilde: NAV

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

|---|---|---|---|---|---|---|---|

Befolkning 15–74 år |

3 743 000 |

3 798 000 |

3 850 000 |

3 896 000 |

3 934 000 |

3 965 000 |

3 993 000 |

Arbeidsstyrken |

2 677 000 |

2 704 000 |

2 734 000 |

2 772 000 |

2 779 000 |

2 769 000 |

2 802 000 |

Sysselsatte |

2 591 000 |

2 610 000 |

2 637 000 |

2 651 000 |

2 647 000 |

2 652 000 |

2 694 000 |

Yrkesdeltakelsen |

71,5 % |

71,2 % |

71,0 % |

71,2 % |

70,6 % |

69,8 % |

70,2 % |

AKU-arbeidsledige |

86 000 |

95 000 |

96 000 |

121 000 |

132 000 |

117 000 |

108 000 |

Registrerte helt ledige (NAV) |

65 682 |

69 719 |

75 254 |

80 561 |

83 813 |

74 235 |

65 547 |

Kilde: SSB og NAV

Næringsvise forskjeller

Vi forventer høyere oljeinvesteringer i år og neste år, og at sysselsettingen innen utvinning av olje og gass og i industrinæringene som leverer til oljeindustrien vil øke fram til 2020. I andre deler av industrien forventer vi også økt aktivitet og økt sysselsetting de nærmeste årene som følge av høyere vekst i privat konsum og vekst i eksporten.

Bygge- og anleggsnæringen har vært blant næringene med størst vekst i sysselsettingen de siste årene. Vi venter at sysselsettingen innen bygge- og anleggsbransjen vil fortsette å øke fram til 2020, men at den vil vokse saktere framover som følge av lavere vekst i boliginvesteringer.

Våre beregninger tyder også på vekst i sysselsettingen i kommuneforvaltning, som i stor grad består av sysselsatte innen undervisning og helse- og omsorgstjenester. Videre er det i de private tjenestenæringene at vi venter størst vekst i sysselsettingen fram til 2020.

Makromodellen KVARTS

Denne prognosen er basert på modellsimuleringer vi har gjort med den makroøkonometriske modellen KVARTS. KVARTS er en modell for norsk økonomi utviklet av Statistisk sentralbyrå (SSB). Modellen er estimert på data fra kvartalsvis nasjonalregnskap og er basert på økonomisk teori. For mer informasjon om modellen, se MODAG og KVARTS – SSB

Referanser

Andersen, Ulf, Ådne Cappelen, Einar Nordbø, Helge Næsheim, Johannes Sørbø og Ragnar Torvik (2017). Mål for arbeidsledigheten: Avvik, årsaker og supplerende indikatorer. Arbeidsnotat 8/2017 Finansdepartementets notatserie.

Statistisk sentralbyrå (2019). Konjunkturtendensene 2019/1.